- 科技報導

- 焦點話題

文章專區

2023-10-15賦予碳價值能否加速全球淨零發展?

502 期

Author 作者

李堅明/臺北大學自然資源與環境管理研究所教授

蔡英文總統於今(2023)年4月宣布,臺灣即將成立碳權交易所(Taiwan Carbon Solution Exchange, TCX),第一時間股市中的碳權概念股,例如國內著名紙業公司的股價隨之飆升、引起國人關注。其實,碳權在國際上已不是新聞,聯合國(United Nations, UN)從1997年的《京都議定書》(Kyoto Protocol)便開始推動碳權交易,至今已超過20年。目前全球的碳市場規模達到8500億美元,相當於臺灣去(2022)年的國內生產毛額(Gross Domestic Product, GDP)水準。今年8月7日臺灣碳權交易所正式揭牌,預計於明(2024)年初開始營運交易,更引起民眾高度關注與興趣。然而,大多數國人仍不清楚碳權交易的意涵。本文接下來將解答:碳權是什麼?碳權如何產生、碳權價格如何決定等問題,並展望臺灣碳交易的發展趨勢。

碳交易:賦予碳權的市場價值促進產業減碳

全球碳排放是造成全球暖化與氣候變遷的主要原因,聯合國也為此制定了排碳目標與期程,例如為控制全球升溫在1.5°C,聯合國設定的目標為2030年減排43%(相較於2019年排放量,約591億噸二氧化碳當量)〔註〕,並在2050年達成淨零排放。為因應全球減少碳排的趨勢,臺灣也設定在2030年減排24%(相較於2019年,約排放2.6億噸二氧化碳當量)。然而減碳需要投入一定的成本,以節電為例,若想減排1噸二氧化碳當量,則相當於要節電2000度,成本大約為新臺幣6000~7000元,相當昂貴。氣候變遷是全球議題,需要世界各國共同合作解決。然而,各國的減碳能力與可負擔的成本不一,因此聯合國鼓勵減碳成本高的國家(例如德國)協助減碳成本較低且沒有能力的國家(例如巴基斯坦)減碳,只要再經過相關認定程序,德國便可取得聯合國核發的碳權。由上述說明可知,碳權就是一種需要經過相關認定程序的減碳成果。此外,也由於碳權具有市場價值,可以藉此提升企業的減碳誘因、孵育低碳科技發展、提供企業減碳管道靈活性,以及促進實質的減碳合作。

〔註〕聯合國氣候變化綱要公約(United Nations Framework Convention on Climate Change, UNFCCC)界定的七種溫室氣體:二氧化碳(CO2)、甲烷(CH4)、氧化亞氮(N2O)、六氟化硫(SF6)、氫氟碳化物(HFC)、全氟碳化物(PFC)及三氟化氮(NF=)。七種溫室氣體依據停留在大氣時間內產生的暖化效應,可換算加總為二氧化碳的當量(CO2e)。

碳權可以區分成兩大類型,分別以排放額度/配額(allowance)及減量額度(credit)的形式做管理。前者是政府以排放配額的方式限制產業排放上限,稱為「總量與交易制度」(cap and trade),例如歐盟、中國、韓國、紐西蘭及美國加州等區域實施的制度。後者則是組織、機構或個人透過自願性的減碳投資取得的減量額度,稱為自願性碳權(voluntary carbon credit),或簡稱為減量額度(carbon credit)。

總量與交易制度

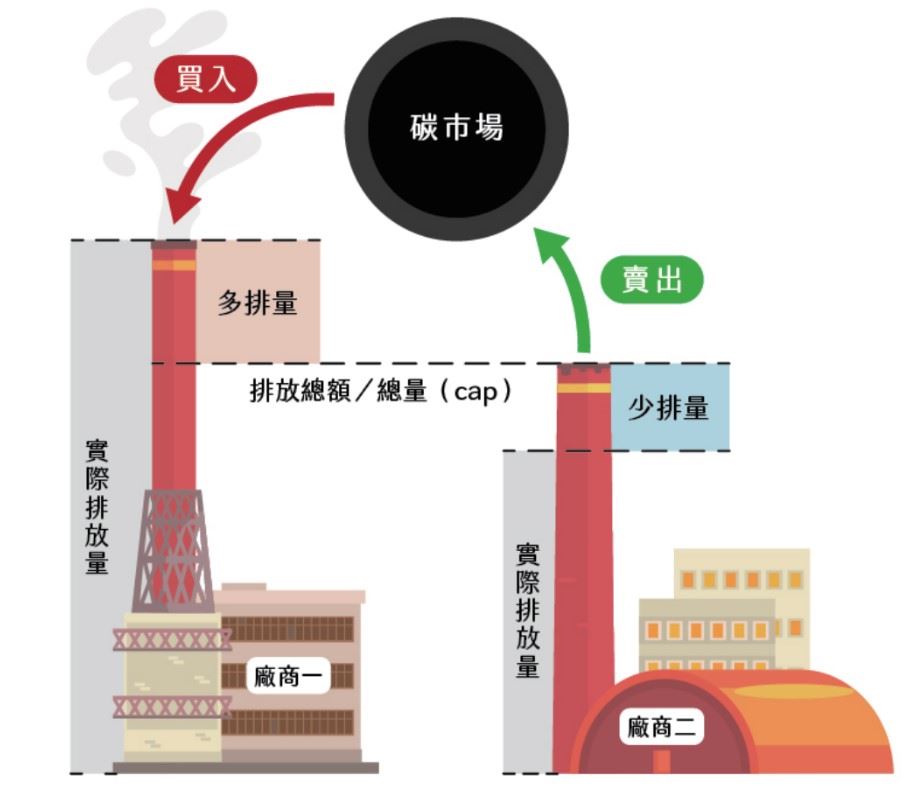

在「總量與交易制度」下,政府會先界定控管企業的排放量,例如年排放量超過2.5噸CO2e/年,再依據歷史排放量(grandfathering rule)或節約能源的效能標準(benchmark)核配排放額度,此一額度即可以碳權的形式做交易。如圖一所示,廠商一與廠商二分別獲得一定的排放額度,廠商一的實際排放量超過政府核發的排放額度總量(例如業績增加或減排成本高),則必須至碳市場購買超出的排放額度(碳市場需求者);而廠商二實際排放量低於政府核發的排放額度(業績衰退或減排成本低/效率高),可賣出多餘的碳排放配額(碳市場供給者)。

圖一|國際碳權型態

廠商一與廠商二分別獲得一定的排放額度,廠商一的實際排放量超過政府核發的排放額度總量,則必須至碳市場購買超出的排放額度;而廠商二實際排放量低於政府核發的排放額度,可賣出多餘的碳排放配額。

(資料來源:作者提供)

至於碳權對於財務的影響,可以歐美的車輛發展為例。歐盟與美國均以強制性碳交易制度對車輛訂出效能標準,例如限制車輛每公里的油耗或碳排放。由於電動車或油電混合車具低碳排放或油耗低等優勢,因此會剩餘很多排放額度(又稱綠色紅利,green bonus),就像圖一的廠商二,可藉此促進低碳廠商發展。全球著名電動車品牌特斯拉(Tesla),相較於燃油車輛就具有較高效能標準或是較低油耗/較低碳排放,因此享有剩餘的排放額度,又稱管制性碳權(regulatory credits),使特斯拉每年可獲得超過10億美元的管制碳權收入。彌補特斯拉高車價的綠色溢價(green premium),大幅改善特斯拉的財務收入,也奠立特斯拉的發展契機。

自願性碳權

自願性碳權主要透過減排(reduce)或增匯(sink)等投資活動產生:

1.減排:迴避(avoid)與減少溫室氣體排放。

迴避意指避免自然界損失,也就是保育目前的自然生態系統,例如森林和泥炭地,避免碳匯的流失或折損。像是避免砍伐森林或預防泥炭地與沿海退化,維持該森林或溼地的碳匯功能,進行「林業管理減排與永續林業管理」,這是重要的碳權方法學。

減排則是運用技術減少溫室氣體排放,意指減少當前溫室氣體排放量,例如發展再生能源。由於再生能源發電成本高且供電不穩定,會降低企業的投資誘因,因此透過碳權可激勵企業投資再生能源發電。這類型的減碳方法學最多,例如節能及廢棄物管理等。

2. 增匯:移除(removal)或固定(sequestration)溫室氣體。

基於自然碳匯移除溫室氣體,例如植樹造林與再造林,以及泥炭與沿海(紅樹林)修復等方法提高自然碳匯量的方法,一般被稱為「自然為本解方」(nature-based solution, NbS),型態包括森林、土壤與海洋碳匯,是目前最受歡迎的碳資產型態。基於技術/工程固定溫室氣體的碳移除方法,也就是透過使用現代技術移除、安全儲存或使用二氧化碳,被稱為「碳捕獲與封存」(carbon capture and storage, CCS),例如直接空氣捕獲技術(direct air carbon capture and storage, DACCS),以及生物碳(bio-carbon)等。

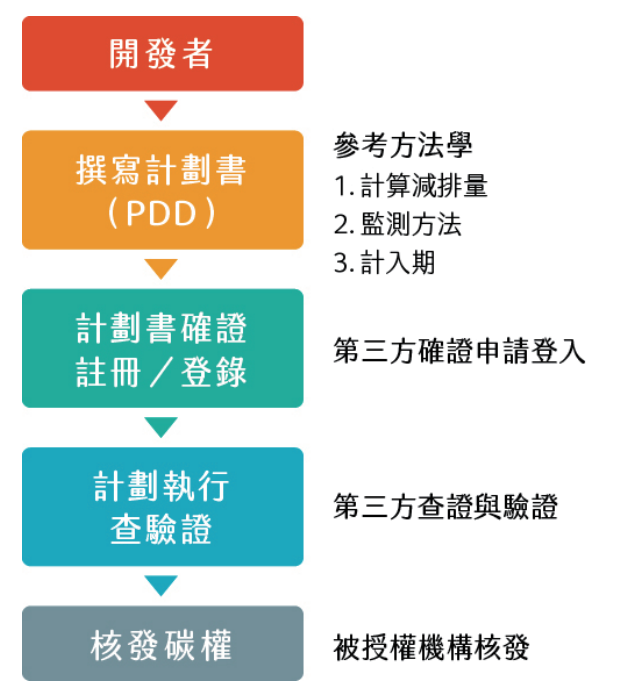

自願性碳權需要經由申請與核發程序(圖二)才能被認可,相關程序如下:

(1)完成減量額度申請計畫書:企業(碳權開發者)透過減碳投資,並參照國際組織或各國政府發布減碳計算方法(又稱減碳方法學),完成減量額度申請計畫書。

(2)減量額度申請註冊:經過被國際認證的第三方機構,例如BSI或SGS等確證(validation)後,即可申請註冊。

(3)減量額度(或碳權)核發:減量額度申請通過註冊後,即可開始執行減量計畫,再經由被國際認證的第三方機構(例如BSI或SGS等)查證(verification)相關數據與驗證符合相關標準或程序,即可取得審查通過聲明書,並向減量額度核發的權威機構,包括聯合國氣候變化綱要公約、國家環保署,或民間的碳權認證機構Verra、Gold Standard等申請減量額度。

圖二|自願性碳市場減量額度的產生程序

(資料來源:作者提供)

根據截至2023年4月30日的統計數據,聯合國清潔發展機構(Clean Development Mechanism, CDM)已依據此程序核發共23.28億噸減量額度(certified emissions reductions, CERs);截至今年9月20日溫室氣體自願減量暨抵換資訊平臺的資訊,臺灣環境部(舊稱環境保護署)已核發2437萬噸減量額度;至2021年12月31日為止,全球自願性碳市場則已核發15.7億噸減量額度。

如何決定碳價?

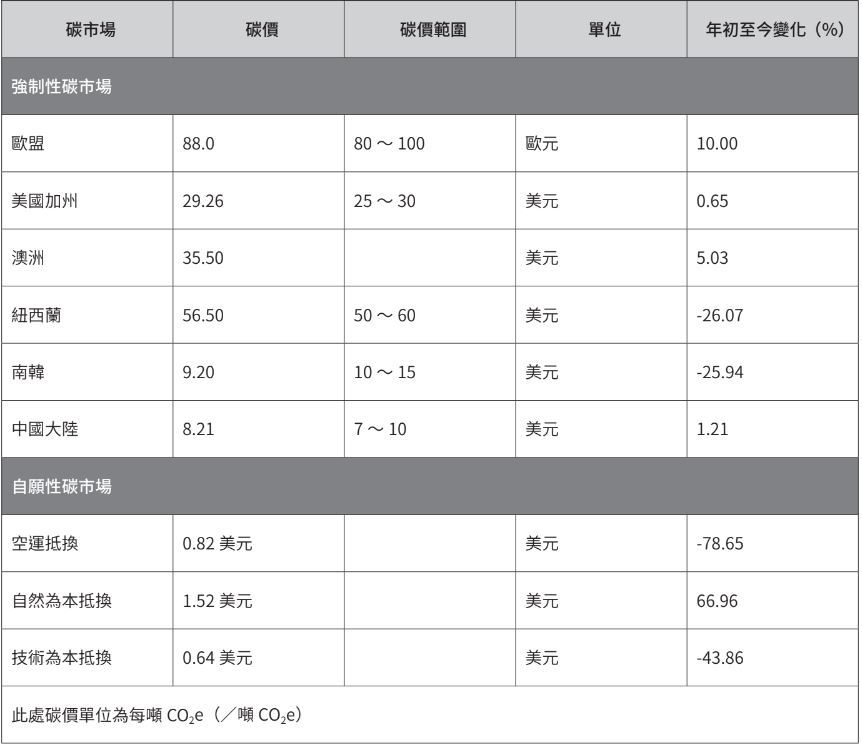

碳價是引導減碳科技創新與低碳行為改變的重要市場力量,強制性碳市場碳價依區域有一定的差異;自願性碳市場碳價差異性較大,約介於1~30美元/噸CO2e間(表一)。影響國際碳價價格的因素包括:

1.排放額度核配量:核配量愈少,碳權(排放額度或減量額度)需求愈高,碳價愈高。

2.經濟成長情況:經濟衰退如嚴重特殊傳染性肺炎(COVID-19)等影響導致排放減少,碳權需求降低使碳價下降。

3.減碳/負碳科技發展:減碳/負碳科技技術如再生能源、氫能、碳捕獲與封存有所突破,成功降低成本、提升減碳量,則碳權需求將減少或者供給將增加,而造成碳價下降。

4. 能源價格:能源價格提高,將提高節約能源誘因同時減少排放,因此將降低碳權需求使碳價下降。

5. 氣候條件:氣候變熱增加用電需求、提高碳排放, 增加碳權需求提高碳價。

自願性碳價低於強制性碳價的原因:

1. 自願性碳權用於輔助強制性碳市場的履約,並非剛性需求。

2. 自願性減量承諾尚不普及,需求量低。

表一|自願性與強制性碳市場價格比較(資料截至2023年6月10日)

(資料來源:Carboncredit.com(2023))

結語

透過碳權可賦予減碳投資價值,以激勵企業的減碳投資;藉由碳價訊號,引導低碳科技研發與低碳行為改變,加速全球淨零進展,這是碳交易的真正意涵。至於企業可執行的減碳活動有三:公司內部減碳例如節能、購買綠電(零碳電力)及購買碳權(抵銷碳排放)。臺灣碳權交易所已揭牌,未來將啟動自願性碳權交易,包括環境部核發的減量額度及國際自願性碳權,一方面提供臺灣企業更靈活的減碳管道,另一方面激勵低碳科技發展,將使得減碳不再只是道德呼籲,而是變成一門可賺錢的生意。